فرضت دولة الإمارات العربية المتحدة ضريبة اتحادية في الدولة بنسبة 9% اعتباراً من يونيو 2023 على الشركات والأعمال بموجب المرسوم بقانون اتحادي رقم 47 لسنة 2022 والاسم الرسمي لهذه الضريبة هو «الضريبة على الشركات والأعمال» وقد تم تداول هذه الضريبة بأسماء مثل: «ضريبة الأرباح» وكان الاسم الأكثر شيوعاً هو « ضريبة الدخل »

لديك استفسار وتود الحصول على استشارة مجانية حول ضريبة الدخل؟ أرسل استفسارك الآن

أنواع الضرائب العامة

تنقسم أنواع الضرائب في دولة الامارات العربية المتحدة إلى نوعين:

أ- ضرائب مباشرة: وهي ضرائب تقتطع على أساس الايرادات محسوما منها النفقات، ومثالها ضريبة الدخل.

ب- ضرائب غير مباشرة: وهي ضرائب تلحق بفوترة المنتجات أو السلع أو الخدمات، تجبيها الأعمال لصالح الهيئة الاتحادية للضرائب، ويحمل عبئها المستهلك عن إيراده وشراءه المنتج، مثالها ضريبة القيمة المضافة.

ضريبة الدخل في الامارات

لا تفرض دولة الإمارات العربية المتحدة ضريبة على دخل الأفراد الناشئ عن الرواتب أو الاستثمار الشخصي أو الاستثمار العقاري -شريطة ألا يتطلب ترخيصاً تجاري-ولكن تفرض ضريبة الدخل على الشركات على الدخل الذي يتجاوز 375,000 درهم إماراتي.

| الدخل الخاضع للضريبة | النسبة المئوية |

|---|---|

| 375,000 درهم إماراتي أو أقل | 0% |

| 375,000 درهم إماراتي وفوق | 9% |

الجهات و الشركات المعفاة من الضرائب

هناك العديد من الأشخاص والشركات في الإمارات العربية المتحدة التي شملها الإعفاء من ضريبة الشركات. مثل صناديق الاستثمار المؤهلة ومؤسسات النفع العام والشركات الصغيرة والمتوسطة والشركات التي تعمل في قطاعات معينة من الاقتصاد. يمكنك معرفة المزيد عن الإعفاءات الضريبية المتاحة للشركات في الإمارات العربية المتحدة من خلال الجدول التالي.

| التسلسل | الجهة/الشركة | الحالة |

|---|---|---|

| 1 | صناديق الاستثمار المؤهلة | معفية شريطة ألا يكون الغرض الرئيسي لإنشائها هو تجنب الضريبة |

| 2 | جهات النفع العام. | معفية |

| 3 | الشركات التي تمارس أعمال الاستخراج النفطية أو المقالع ونحوه. | معفية |

| 4 | أعمال الموارد الطبيعية الغير استخراجية كتكرير النفط مثلاً | معفية |

| 5 | الشخص الاعتباري المسيطر عليه بالكامل من قبل الجهات الحكومية | معفي شريطة أن يكون النشاط الرئيسي للشخص الاعتباري نشاطا معفى وكذلك الانشطة المساعدة له. |

| 6 | أجر العمال | معفى، وكذلك البدلات والعلاوات وأي مزايا يستحقها العامل بناءا على أحكام عقود العمل |

| 7 | دخل الاستثمار الخاص | معفى شريطة ألا يكون النشاط عملاً تجارياً، ولا يحتاج ممارسته الحصول على ترخيص من جهة ترخيص في الدولة. |

| 8 | دخل الاستثمار العقاري | معفى شريطة ألا يتطلب ترخيصاً تجاري، وأن يمارس من قبل شخص طبيعي لجهة بيع أو تأجير رئيسي أو ثانوي |

اقرأ بالتفصيل: حالات الإعفاء من ضريبة الشركات في دولة الإمارات العربية المتحدة

الشركات الخاضعة لضريبة الدخل

حدد القانون أيضاً الأشخاص الخاضعين للضريبة، وهم:

أ. الاشخاص الاعتباريين

الشركات الحاصلة على جنسية الدولة، والشركات الأجنبية المعترف بها في الدولة وتتم إدارتها والتحكم بها بشكل فعال ضمن أراضي الدولة.

ب. الاشخاص الطبيعيين

أي الفرد التاجر أو التجار ممن يزاولون الاعمال أو نشاط الاعمال.

تجدر الاشارة الى «قرار مجلس الوزراء رقم (49) لسنة 2023[1]، في شأن المعاملة الضريبية للأفراد المقيمين وغير المقيمين الذين يمارسون الأعمال أو أنشطة الأعمال» ، حيث نص القرار على خضوع الشخص الاعتباري أو الطبيعي للضريبة متى ما تجاوز العائدات المحققة مبلغ 1.000.000 درهم إماراتي خلال السنة الميلادية الواحدة.

ج- الأشخاص الطبيعيين أو الاعتباريين الغير مقيمين

هذه الفئة الخاضعة لضريبة الدخل لا يستلزم وصف تكليفها الضريبي الاقامة، وأساس إخضاعها الضريبي هو امتلاك المنشأة الدائمة أو تحقيق الدخل الناشئ في الدولة.

التسجيل في ضريبة الدخل – الهيئة الاتحادية للضرائب

فقط الأشخاص الذين تم ذكرهم في الفقرة الثالثة من هذا المقال لا يستلزم تسجيله في نظام ضريبة الدخل في الإمارات العربية المتحدة. وما عدا ذلك من شركات وجهات فيتوجب عليها التسجيل في النظام الضريبي «حتى وإن كان خاضع لنسبة الصفر»

ويعفى من التسجيل بضريبة الشركات، الشخص الطبيعي الممارس للأعمال أو نشاط الاعمال الذي لا يحقق عائداً يتجاوز مبلغ المليون درهم اماراتي (المادة 3 القرار 49 لعام 2023).

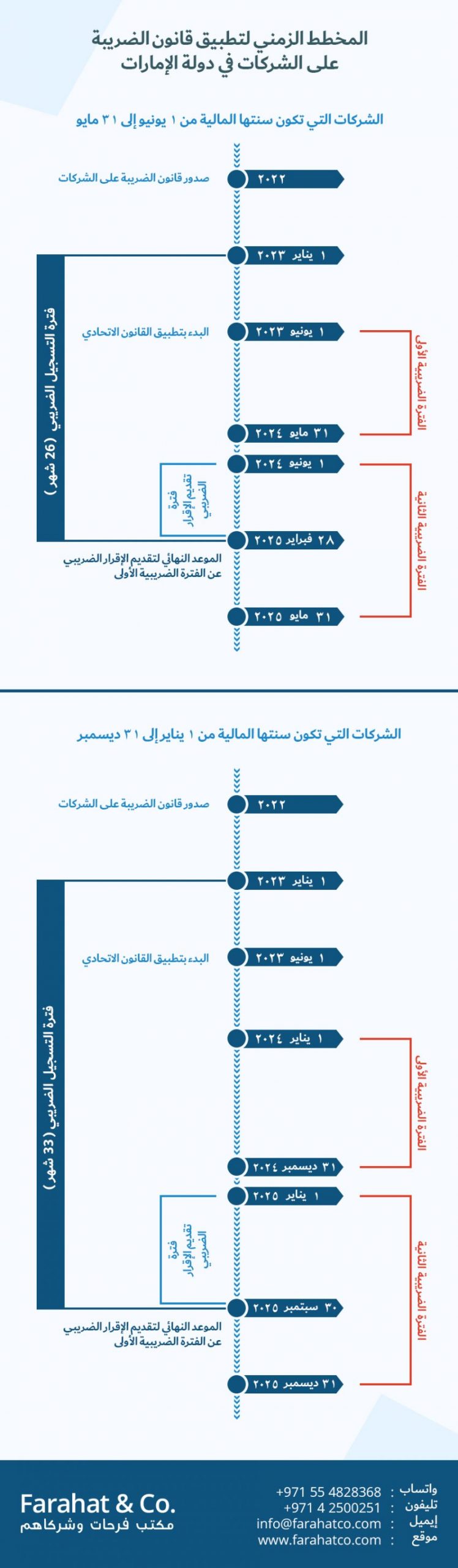

الانفوغرافك التالي يساعدك على فهم التسجيل في ضريبة الدخل ومعرفة المخطط الزمني لتطبيق هذه الضريبة

المخطط الزمني لتطبيق قانون ضريبة الدخل عرض الحجم الكامل

ضريبة الدخل على شركات المناطق الحرة

من المعروف الدور الكبير للشركات القائمة في المناطق الحرة في رفد الاقتصاد الاماراتي، ويأتي هذا في ظل امتيازات وحوافز عديدة منها السماح للأجنبي بالتملك لتمام الشركة بالإضافة لإعفاءات جمركية وتسهيل استقدام الموظفين والكثير.

نص المرسوم بقانون اتحادي على منح نسبة تفضيلية لبعض النشاطات في المنطقة وهذه النسبة هي (0%) وسمي ذلك بـ «الدخل المؤهل» وأما الأنشطة التي لا تتوافق مع الدخل المؤهل فتخضع لضريبة بنسبة (9%).

ولمزيد من التفاصيل عن هذه الأمر راجع مقال: الضرائب على شركات المناطق الحرة

المجموعات الضريبية

يجوز لشخصين فأكثر خاضعين للضريبة أن يتقدموا بطلب تشكيل مجموعة ضريبية لأغراض ضريبة الشركات وفي نطاق الشروط التالية:

- أن تكون كل من الشركة الام والشركات التابعة لها أشخاصا اعتباريين مقيمين.

- أن يجري اعداد القوائم المالية المستخدمة في الاقرار الضريبي في ظل المعايير المحاسبية الواحدة بين الشركة الام والتابعة لها، بالإضافة لاعتماد فترة ضريبية واحدة (سنة مالية أو جزء منها).

- لا يجوز أن تضم المجموعة الضريبية لأغراض ضريبة الشركات شخصاً معفى أو شخصاً مؤهلاً قائما في منطقة حرة.

ملحوظة: لابد من استيفاء الشركة الأم لبعض الشروط الخاصة لأغراض المجموعة الضريبية، وهي تملكها بنسبة 95% لكل من: رأسمال الشركة التابعة وحقوق التصويت وارباح وصافي اصول الشركة التابعة.

احتساب الدخل الخاضع لضريبة الدخل

يتم تطبيق الضريبة على الدخل الخاضع للضريبة بنسبة (9%) على الدخل الذي يتجاوز مبلغ (375,000 د.إ).

ويمكن للخاضع ضريبياً أن يعد قوائمه بعد موافقة الهيئة على أساس الاستحقاق، أي يختار الاخذ في الاعتبار كل من المكاسب والخسائر على أساس التحقق، وذلك لأي من:

أ- الاصول والالتزامات الخاضعة للمحاسبة بالقيمة العادلة أو بانخفاض القيمة وفقا لمعايير المحاسبة السارية في الدولة.

ب- الاصول والالتزامات المحتفظة بها في حساب رأس المال عن نهاية الفترة الضريبية.

وينص القانون على ان الدخل المحاسبي على اساس الاستحقاق بالنسبة لضريبة الشركات يشمل المكاسب والخسائر غير المحققة في سعر صرف العملات.

راجع مقال: كيف يتم احتساب الضريبة على الشركات في الإمارات لمزيد من التفاصيل.

التسهيلات الممنوحة بموجب قانون ضريبة الشركات

ورد في المرسوم بقانون اتحادي العديد من التسهيلات والحوافز والمزايا، ومن تلك التسهيلات تسهيلات الاعمال الصغيرة وتسهيلات اعادة هيكلة الاعمال، وتسهيلات الخسارة الضريبية.

من تسهيلات الخسارة الضريبية وفق المرسوم بقانون اتحادي ما نصت عليه المادة 37-38-39 والمعناة بتسهيلات الخسارة الضريبية ونقلها والقيود الواردة على ترحيلها.. وفق التالي:

يجوز خصم الخسارة الضريبية من الدخل الخاضع للضريبة للفترات الضريبية اللاحقة، على ألا يتجاوز مبلغ الخسارة المستخدم لتخفيض الدخل الخاضع للضريبة لأي فترة ضريبية لاحقة ما نسبته 75% من الدخل الخاضع للضريبة عن تلك الفترة الضريبية.

ولا يجوز للخاضع للضريبة المطالبة بتسهيل الخسارة الضريبية عن:

- الخسائر الناجمة قبل تاريخ فرض ضريبة الشركات.

- الخسائر الناتجة قبل أن يصبح الشخص مكلفاً بالضريبة

- بالإضافة إلى الخسائر الحاصلة عن الاصول الرأسمالية أو الانشطة المعفاة دخلها من ضريبة الشركات.

الاقرار الضريبي

يغرف الاقرار الضريبي بأنه معلومات وبيانات محررة وفقاً لنماذج محددة ومنظمة من قبل الهيئة الاتحادية للضرائب، وذلك عن الفترة الضريبية، ويشمل الاقرار الضريبي تقديم بيانات وقوائم مالية لتبيان الدخل الخاضع للضريبة.

تشير المادة 54 من مرسوم ضريبة الشركات، أنه يمكن للوزير أن يصدر قراره بإلزام فئات الخاضعين للضريبة بإعداد قوائم مالية مدققة أو معتمدة ويحتفظوا بها، وبشكل عام لابد من الاحتفاظ بالسجلات والبيانات والمستندات المالية لمدة 7 سنوات ميلادية تلي انتهاء الفترة الضريبية.

ومما يشمله الاقرار الضريبي:

- الفترة الضريبية مناط الاقرار الضريبية وتاريخ تقديمه.

- الاسس والمعايير التي تم استعمالها في اعداد القوائم المالية.

- الدخل الخاضع للضريبة عن الفترة الضريبية.

- المبلغ المطالب به لجهة تسهيلات الخسائر الضريبية، والخسائر الضريبية المنقولة (إن وجدت).

- ضريبة الشركات المستحقة الدفع عن الفترة الضريبية.

- أرصدة الضريبة المتاحة المطالب بها (الضريبة المقتطعة من المنبع، الضريبة الاجنبية).

سداد واسترداد ضريبة الدخل

يلزم الخاضع لضريبة الشركات بسداد ضريبة الشركات المستحقة خلال 9 أشهر من تاريخ انتهاء الفترة الضريبية المقدم الاقرار عنها، أو أي تاريخ آخر تحدده الهيئة الاتحادية للضرائب.

ويجوز للخاضع للضريبة أن يتقدم بطلب استرداد ضريبة الشركات في حالتين، هما:

- تجاوز مبلغ رصيد الضريبة المقتطعة من المنبع ضريبة الشركات المستحقة الدفع على الخاضع للضريبة.

- في حال تبين للهيئة الاتحادية للضرائب، بأي شكل آخر قيام المكلف بالضريبة سدادها بمبلغ يزيد عن قيمتها المستحقة الدفع عليه.

المخالفات والعقوبات

إذا ما تم التسجيل في سجل ضريبة الشركات وتبين للهيئة الاتحادية للضرائب أن هذا الدخول والشروع في تلك المعاملات والترتيبات أو تنفيذها بطبيعة الحال لم يكن من قبل الشخص لغرض تجاري حقيقي، أو كان لغرض غير مالي يعكس حقيقة الواقع الاقتصادي.. جاز للهيئة اتخاذ قرار بالتعديل، أو الالغاء والتصدي صفة عامة لأي ميزة محددة فأكثر ترتبط بضريبة الشركات بالنتيجة.

وفقاً المادة 50 من المرسوم لقانون ضريبة الشركات المعنونة بالقواعد العامة لمكافحة اساءة الاستخدام:

- استرداد بالزيادة أو استرداد ضريبة الشركات.

- تجنب الالتزام بخصم الضريبة أو احتسابها.

- إرجاء سداد ضريبة الشركات أو التعجيل في استردادها.

- تجنب أو تخفيض ضريبة الشركات المستحقة الدفع.

وفي حال قررت الهيئة التصدي لميزة من المزايا المتعلقة بضريبة الشركات، وجب عليها للتنفيذ أن تصدر تقييماً ضريبياً، ويشمل التقييم الضريبي:

- السماح أو عدم السماح بأي خصم أو تسهيل أو اعفاء عند احتساب الدخل الخاضع للضريبة، أو ضريبة الشركات المستحقة الدفع، أي جزء منهما.

- تخصيص أي اعفاء أو خصم أو تسهيل، أو أي جزء منه لصالح أشخاص آخرين.

- اعادة تصنيف طبيعة أي دفعة أو مبلغ آخر أو أي جزء منه.

هل هنالك سؤال ما بخصوص ضريبة الشركات في دولة الامارات العربية المتحدة؟ تواصل معنا الآن, مكتب فرحات وشركاه نقدم سلسلة متكاملة من الخدمات المحاسبية والمالية من تدقيق الحسابات وتدقيق الامتثال الضريبي وذلك وفقاً للمعايير المحاسبية والقانونية الدولية والمعتمدة في دولة الامارات العربية المتحدة.

دائرة البحوث والدراسات

مكتب فرحات وشركاهدبي، دولة الإمارات العربية المتحدة

للاستعلام عن الخدمة :

واتس اب ( مراسلة فقط) : 971526922588

ايميل : sales@farahatco.com

تواصل معنا على البريد الالكتروني sales@farahatco.com أو على رقم الواتساب اتصل على 00971526922588